Antes del pago al FMI con renminbi, las ventas del BCRA a importadores habían aumentado con fuerza. El Gobierno dice que tiene poder de fuego para cerrar 2023, pero consultores creen que la caída de reservas netas será récord.

Entre el pago al Fondo Monetario Internacional (FMI) de este último viernes y los pagos de importaciones, el Gobierno llevaba gastados unos 2400 millones de dólares en yuanes de libre disponibilidad en lo que va de 2023, según datos oficiales y estimaciones privadas.

A la cuenta de los desembolsos físicos hay que sumarle las autorizaciones que firmó la Secretaría de Comercio para que las empresas paguen sus importaciones a 90 días, por más de u$s 2000 millones. Los plazos desde fines de abril, cuando se inició la operatoria, comenzarían a impactar con más fuerza durante este mes.

Las ventas de yuanes se multiplicaron a partir de la segunda mitad de junio, cuando comenzaron a efectivizarse las primeras SIRA en moneda china, con plazos de entre 45 y 90 días.

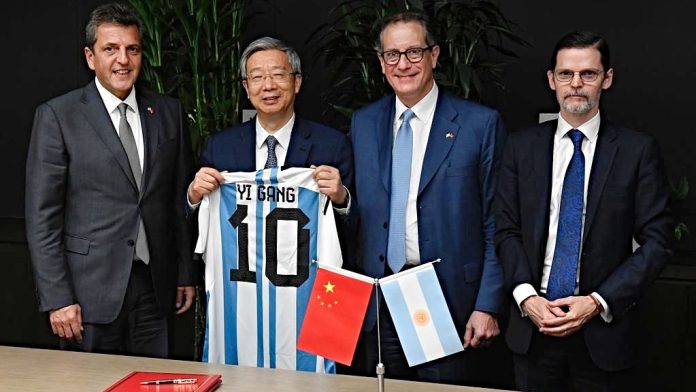

El Banco Central y su contraparte china, el Banco del Pueblo, firmaron, a fines de mayo, la ampliación de la porción del swap que Argentina puede usar con libre disponibilidad. Una vez que se agoten los equivalentes a u$s 5000 millones iniciales, el Gobierno podrá emplear otros u$s 5000 millones.

Acelera el uso de yuanes

La cuenta no es sencilla, porque el Banco Central tenía, además, yuanes propios que usó antes de comenzar a emplear el swap de libre disponibilidad.

Los pagos de importaciones con moneda china aceleraron sobre el final del mes y junio cerró con ventas de renminbi por el equivalente a u$s 1114 millones. Para tener dimensión de cómo escaló el uso de yuanes, en mayo, las ventas habían totalizado u$s 152 millones. En el semestre, el BCRA se desprendió de u$s 1342 millones para pagar compras al exterior. A eso se suman los casi u$s 1100 millones con los que se le pagó al Fondo.

Las ventas continuaron este lunes, en los que el BCRA se desprendió del equivalente a u$s 200 millones en moneda china.

Así, quedarían disponibles en torno a u$s 2500 millones del primer tramo del intercambio de monedas, aunque el Gobierno no entrega datos precisos y, como el BCRA tenía yuanes propios, el cálculo no es lineal. Para usar los yuanes, el BCRA debe pagar una tasa de interés de Shibor más 4 puntos, aproximadamente de acuerdo con los cálculos de mercado, ya que la tasa no es pública. Según fuentes oficiales, ese costo es inferior al del acuerdo con el FMI, sobrecargos incluidos.

Los números para llegar a diciembre

La entidad que preside Miguel Pesce quiere mostrar que tiene liquidez no solo para llegar a las PASO, sino para afrontar el 2023 de la sequía. El BCRA discute las estimaciones de reservas netas que entregan las consultoras.

Según Ecolatina, las reservas netas serían negativas en u$s -3500 millones, tras el pago al FMI con DEGs y yuanes del viernes. Para Portfolio Personal, habrían llegado a u$s -5000 millones. Para 1816, las reservas netas llegarían a u$s -5200 millones.

“Las reservas no cubren ni un mes de importaciones, mientras que las líquidas están en terreno negativo”, afirmó la consultora MAP, de Juan Pablo Ronderos. Para MAP, las reservas netas son positivas en torno a los u$s 513 millones, incluyendo en ese cálculo solo el primer tramo de yuanes de libre disponibilidad. Con la segunda porción del swap, ese poder de fuego ascendería a u$s 5513 millones, mientras que un mes de importaciones promedio ronda los u$s 6000 millones.

Pero MAP estimó que las reservas líquidas -los dólares que el BCRA efectivamente tiene disponibles- son de u$s -3453 millones. “Conceptualmente, las reservas líquidas no pueden ser negativas. El signo negativo de la tabla indica que, en realidad, están usando dólares de otro concepto -probablemente los encajes- como instrumento de intervención”, indicó la firma.

“El MULC no es la única canilla por la cual el BCRA pierde divisas”, sostuvo Ecolatina. La consultora estimó que, entre el 1 y el 26 de junio, el Central vendió reservas en el mercado de dólares financieros para contener la brecha por u$s 613 millones, aunque el drenaje se moderó respecto de mayo.

Según 1816, incluso con los desembolsos del FMI previstos hasta fin de año en el programa actual (u$s 10.700 millones, que deben usarse para pagarle al Fondo), la dolarización preelectoral llevaría a las reservas netas a un mínimo histórico de entre u$s -12.100 millones y u$s -15.500 millones a fin de año. “Para mejorar sustancialmente la cuenta corriente del segundo semestre será necesario desincentivar importaciones”, aseveró.

El BCRA sigue haciendo ingeniería para llegar a 2024. Por un lado, impulsa que las multinacionales amplíen su crédito comercial y lo paguen con exportaciones futuras. Por otro, está dispuesto a mostrar “poder de fuego” con moneda china. Según estimaciones de 1816, el BCRA efectuó ventas netas en el MULC, hasta el jueves 29, por u$s 711 millones -el viernes, el BCRA compró casi u$s 29 millones. Pero se desprendió de u$s 1070 millones en yuanes y compró u$s 359 millones en moneda estadounidense. El próximo lunes y con la negociación con el FMI todavía abierta, el Gobierno debe saldar deuda con acreedores privados por u$s 750 millones.

El Cronista