El Fondo Monetario Internacional (FMI) consideró el miércoles que la deuda pública de Argentina no es sostenible, por lo que sus acreedores privados deben hacer una “contribución apreciable”, en un guiño al gobierno de centroizquierda que llegó al poder en diciembre.

Los inversores de bonos argentinos estaban atentos a las declaraciones del FMI sobre la sostenibilidad de la deuda del país -que atraviesa una grave crisis económica- y a la eventual recomendación de una fuerte reestructuración de pasivos tras las reuniones de una misión del organismo con funcionarios en Buenos Aires.

“La deuda argentina no es sostenible (…) En consecuencia, se requiere de una operación de deuda definitiva, que genere una contribución apreciable de los acreedores privados”, señaló a través de un comunicado el equipo de expertos que estuvo hasta el miércoles en el país.

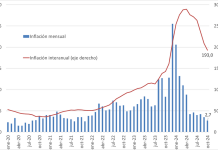

La misión del FMI, que permaneció una semana en Buenos Aires para reunirse con funcionarios de la gestión de Alberto Fernández, consideró que el superávit primario necesario para reducir la deuda pública -que llegó a cerca del 90% del PIB- e impulsar el crecimiento “no es económicamente ni políticamente factible”.

El organismo internacional dijo que continuará dialogando “estrechamente” con las autoridades argentinas y que su directora gerente, Kristalina Georgieva, se reunirá en el próximo encuentro del G-20 con el ministro argentino de Economía, Martín Guzmán, para evaluar los pasos a seguir.

“Celebro que el FMI reconozca la posición argentina respecto de los procesos de endeudamiento”, dijo el presidente Fernández en su cuenta de Twitter.

“Si todas las partes demuestran voluntad de acordar, podremos volver a crecer, honraremos nuestros compromisos y volveremos a tener una Argentina de pie”, agregó.

Los precios de los bonos extrabursátiles se han derrumbado en promedio un 3,5% en lo que va del año debido a la incertidumbre sobre la capacidad de Argentina de pagar el préstamo de 44.000 millones de dólares con el FMI, su mayor acreedor de deuda, y otros miles de millones de dólares en poder de tenedores privados.

Las conversaciones fueron convocadas por el ministro Guzmán, quien señala que el Gobierno necesita renegociar alrededor de 100.000 millones de dólares en deuda soberana, dada la incapacidad de pago por la recesión que arrastra el país.[nL1N2AI0HN]

“El peor de los casos para los tenedores de bonos sería que el FMI emitiera una declaración que respalde un corte profundo, o un recorte en el capital adeudado a los tenedores de bonos”, había dicho más temprano Fernando Marrul, director de la consultora FM y Asociados en Buenos Aires.

Los precios de los bonos extrabursátiles se vieron afectados la semana previa debido a que el Gobierno argentino se vio obligado a declarar desierta una licitación de bonos con vencimiento en 2021 por el bajo interés de los inversores y al anunció de postergar unilateralmente el pago de capital del bono dual 2020 hasta el 30 de septiembre.[nL1N2AB17K][nL1N2AB007]

Guzmán dijo recientemente que las políticas de austeridad que impulsa el FMI eran las culpables de la crisis de deuda del país y advirtió que para los tenedores de bonos las próximas negociaciones probablemente serán “frustrantes”.

“Seguiremos dialogando estrechamente con el personal del FMI y sus autoridades, con el objetivo de profundizar una relación crecientemente constructiva, que tiene como fin alcanzar una resolución consistente de la crisis económica y social en la que está inmersa la Argentina”, dijo Guzmán en un comunicado difundido en la noche del miércoles.

Los bonos soberanos en el mercado extrabursátil mejoraron en promedio un 0,4% este miércoles, mientras que el riesgo país argentino, medido por el banco JP.Morgan, caía seis puntos básicos, a 2.047 unidades.

(Infobae – Reporte adicional de Hugh Bronstein, Jorge Otaola y Walter Bianchi, Traducido por Hernán Nessi, Editado en español por Nicolás Misculin, Juana Casas y Manuel Farías)