Varios informes advirtieron que la bicicleta financiera con tasas de interés más altas que la devaluación volverá a estallar generando una crisis de deuda y una devaluación del peso.

La dupla integrada entre el ministro de Economía, Luis Caputo, y el presidente del Banco Central, Santiago Bausili, creó una nueva bicicleta financiera que, como en otras oportunidades, volverá a estallar generando una crisis de deuda y una devaluación del peso. El objetivo es sumar dólares vía endeudamiento –dado que la economía fue llevada a una recesión auto-infligida— y para ello desempolvaron la receta del carry trade, manteniendo tasas de interés en pesos por encima de la tablita de apreciación cambiaria, lo que ofrece un rendimiento en dólares positivo. La diferencia entre esas tasas (el crawl y la de colocaciones en pesos) es un rendimiento mensual en dólares que en los últimos meses rondó entre el 20 y el 25 por ciento anual.

De acuerdo con un informe de la Fundación Encuentro, esta bicicleta –ingreso de dólares y colocación de esos fondos a rendimientos en pesos— abultó la deuda en 10.500 millones de dólares que, cuando se termine la fiesta y los inversores consideren que pueden quedar atrapados con mayores restricciones cambiarias, presionarán por salir (pasar sus ganancias en pesos a dólares), provocando un fuerte salto en el mercado de cambios.

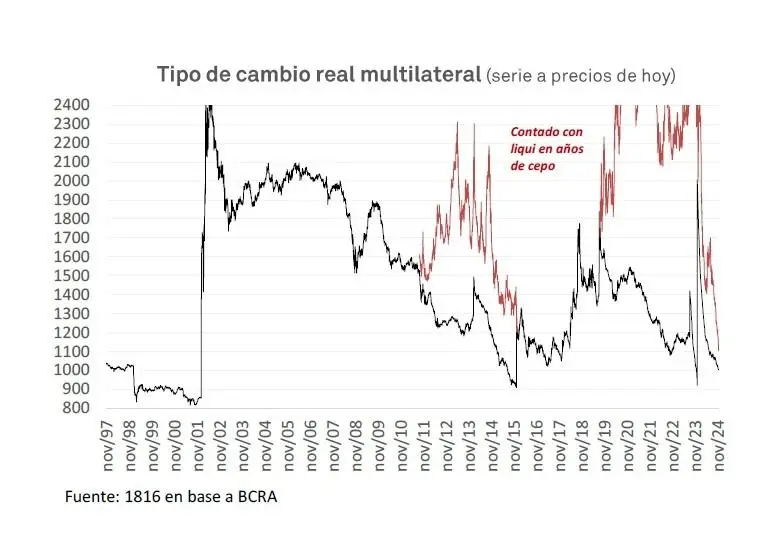

Esta pulsión devaluatoria es atizada además por el actual atraso cambiario. “En los últimos 30 años, hemos tenido cuatro ocasiones en las que el tipo de cambio real alcanzó los niveles actuales: en los últimos años de la Convertibilidad, al final del segundo mandato de Cristina Fernández de Kirchner, con Mauricio Macri en 2017 y los últimos meses de Alberto Fernández. Cada uno de esos episodios vino seguido de grandes devaluaciones del tipo de cambio oficial”, destacó un informe de la consultora 1816.

Desde agosto se mantiene una reducción de la brecha y un BCRA que sigue como comprador en el mercado cambiario. Esto sucede durante meses en los que típicamente se observan ventas de divisas por la estacionalidad de las exportaciones argentinas. Se trata de dinero que proviene de dos fuentes claras: fondos que ingresaron al blanqueo y de capitales golondrina. En octubre, el Central tuvo una posición neta compradora por 1.300 millones de dólares, mientras la liquidación del agro se mantiene deprimida.

“El consenso de mercado no parece tener dudas sobre la continuidad del deslizamiento cambiario (crawling peg) como regla cambiaria para los próximos meses. Es más, con el último dato de inflación la expectativa es que el gobierno reduzca el ritmo de crawling por debajo del 2% mensual para continuar profundizando el proceso de desinflación”, señaló el informe de la fundación que dirige Guillermo Michel.

Si bien hay más de un mecanismo que explica esta inesperada oferta de dólares en el mercado oficial, todos tienen un común denominador: la combinación de una tasa de interés en pesos (un 3,5-3 por ciento mensual) por encima del crawling peg (un 2 por ciento mensual y posiblemente menos en próximos meses, según los dichos por el presidente Javier Milei a partir de una desaceleración de la inflación). Este diferencial de tasas en un contexto de brecha cambiaria estable generó un gran negocio de carry para todos aquellos con acceso al mercado oficial.

Los exportadores, importadores, y las empresas que emiten deuda en dólares (y venden los dólares que reciben en el oficial) pueden poner los pesos a rendir tasa obteniendo una ganancia por encima del costo que representa la suba del tipo de cambio según la “tablita” anunciada por el gobierno. Las estimaciones de la fundación reflejan que la posición de carry trade de estos actores desde agosto a octubre inclusive acumula una masa de pesos equivalente a 10.500 millones de dólares. Aproximadamente el equivalente a pagos de dos meses de importaciones.

Para los exportadores nucleados en CIARA (exportadores del complejo sojero-cerealero) la jugada pasa por adelantar exportaciones vía anticipos o prefinanciaciones y por el negocio de importaciones temporarias de soja paraguaya. En el caso de los anticipos las cerealeras colocan los pesos que reciben por los dólares liquidados en el mercado de cambios en instrumentos en pesos a tasa fija por el tiempo que tardan en pagarles a los productores de soja. Fijando plazos de pago al chacarero a 15-20 días vista logran rentabilidades del 10 por ciento anual en dólares, que se adicionan a la renta normal que obtienen por industrializar los granos y exportarlos.

“La última pata del carry trade viene por el lado de las empresas que emiten deuda en dólares en el mercado de capitales local o que pueden recibir préstamos en dólares de los bancos (el BCRA restringe quienes pueden tomar préstamos en dólares bancarios). Estas empresas se endeudan en dólares, los liquidan en el mercado oficial (con lo que consiguen acceso para repagarlos en el futuro) y usan los pesos para capital de trabajo, en lugar de desarmar posiciones financieras en pesos. Con el blanqueo el gobierno consiguió que crecieran fuertemente los depósitos en dólares, aumentando la capacidad prestable de los bancos”, de acuerdo con el informe de fundación encuentro.

Tal como anticipara este medio sobre la base de un estudio de C-P Consultora, esta bicicleta podría generar en un mes cualquier que haya una demanda adicional en el mercado de al menos 5.000 o 6.000 millones de dólares. Ese monto es largamente superior a las compras netas del BCRA entre septiembre y octubre y equivale a más de un mes normal de pagos de importaciones de este año.

Esto presionará sobre un tipo de cambio que, en términos reales, se encuentra claramente atrasado. “El pesos siguió fortaleciéndose, a tal punto que el dólar MEP ya vale lo mismo que el tipo de cambio importador”, destacó la consultora 1816, que además aclara que “el blanqueo como puente en 2025 (aportando las divisas en el corto plazo para cubrir vencimientos de deuda) nos obliga a tomar en serio la posibilidad de que el ciclo de tipo de cambio real apreciado pueda extenderse en el tiempo”. De todos modos, en algún momento habrá que salir de esta trampa financiera y la historia nos enseña que siempre fue con una corrección abrupta del tipo de cambio.

El Destape