En esta oportunidad les propongo que hablemos de los impuestos a los ingresos, una de las tantas cosas en las que –quienes vivimos en Argentina– no logramos ponernos de acuerdo.

En octubre del año pasado, el Gobierno de Alberto Fernández reemplazó el impuesto a las ganancias para los asalariados por el impuesto sobre los mayores ingresos. Esto implicó que el mínimo no imponible pasara desde los $700.000 de ese entonces a 15 salarios mínimos, equivalente en ese momento a casi $2 millones. Así, se redujo la cantidad de contribuyentes: del 10% de asalariados de mayores ingresos a menos del 1%. Eso dejó al país en una situación completamente excepcional en el mundo, por el reducido alcance de un impuesto de este tipo. En otras palabras, se redujo la carga tributaria a buena parte de los asalariados de mayores ingresos en un contexto de consolidación fiscal. Ahora el Gobierno de Javier Milei planea volver a implementarlo, pero la propuesta que circula no parece mejorar sustancialmente la situación que teníamos hasta septiembre. ¿Qué características tienen estos tributos? ¿Son una buena manera de financiar los gastos del Estado? ¿Qué consideraciones se deben tener a la hora de diseñarlos?

El salario sí es ingreso

El impuesto a las ganancias tiene su origen en Argentina en 1932 y hasta 1974 gravaba tres fuentes de ingresos (denominadas categorías): las rentas del suelo (ganancias generadas por los inmuebles tanto urbanos como rurales), las rentas financieras o del capital (los ingresos obtenidos por acciones, intereses, dividendos, etc.) y las ganancias de las sociedades y empresas. Recién en su tercera presidencia, Juan Domingo Perón agregó la cuarta categoría: los ingresos obtenidos por el trabajo personal. El motivo era que, al no incluir los ingresos por el trabajo, era muy sencillo eludir el pago del impuesto a las sociedades: si el dueño de la empresa se empleaba a sí mismo o a una persona cercana con un salario muy elevado, ese ingreso no pagaba el impuesto y reducía el pago correspondiente a la sociedad. Así fue como, en Argentina, el impuesto sobre los ingresos de las personas físicas se llamó erróneamente impuesto a las ganancias (cuarta categoría) y se comenzó con una discusión sin sentido acerca de si el salario es o no ganancia. Para no ahondar en esta discusión, podemos decir que el salario no es ganancia, pero sí es ingreso. Y el impuesto apunta a gravar a los ingresos en general, no a las ganancias en particular.

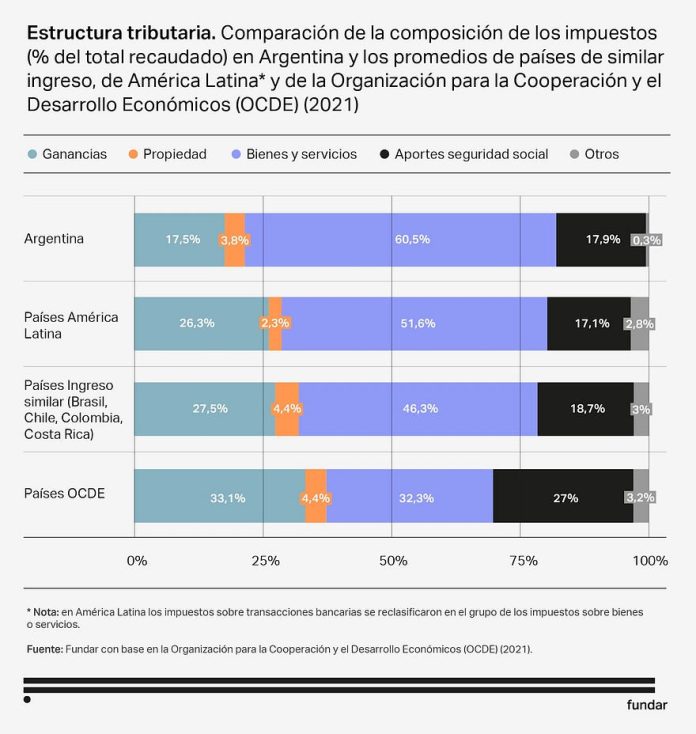

De hecho, este impuesto es (junto con el IVA) sobre el que se basa cualquier sistema tributario moderno. En efecto, suele aportar alrededor de un cuarto de los ingresos públicos en los países de América Latina y un tercio en los de la Organización para la Cooperación y el Desarrollo Económico (OECD). En cambio, en Argentina, incluso antes de la eliminación de la cuarta categoría, aportaba un sexto (es decir que ahora aporta menos).

Además, es el impuesto progresivo por excelencia, ya que permite eximir de su pago a los ingresos más bajos (a través del mínimo no imponible) e incrementar la alícuota a medida que aumentan los ingresos. En otras palabras, lo pagan los que más ganan, en una proporción mayor a su ingreso a medida que este aumenta. Además, bien diseñado, es un impuesto poco distorsivo porque es fácilmente evitable la posibilidad de que un incremento en el salario bruto genere un menor salario neto por un eventual aumento en la alícuota. En resumen, como dice Oscar Cetrángolo (un experto en la materia) en esta nota, “en la Argentina de hoy estar en contra del impuesto a las ganancias es ser conservador o de derecha”.

| Incentivos a la informalidad El sistema de impuestos a los ingresos del trabajo en Argentina se completa con dos tributos que gravan los ingresos de los trabajadores que no están en relación de dependencia: monotributo y autónomos. El primero es un sistema simple en donde se unifica en un único tributo los pagos en concepto de ganancias, IVA, aportes jubilatorios y obra social. Se paga por los ingresos sin posibilidad de descontar los gastos de insumos y tiene un tope de ingresos. El segundo es más complejo porque tiene que pagar cada impuesto por separado, pero no tiene tope y permite descontar los gastos (aunque muchas veces son muy bajos como, por ejemplo, en el caso de proveedores de servicios). Dado que los tributos no son compartimentos estancos, sino que se relacionan estrechamente entre sí, difícilmente puedan diseñarse correctamente sin tener en cuenta estas relaciones. Así, al considerar en conjunto los tres tipos de tributos a los ingresos laborales notamos que el sistema presenta una gran desigualdad horizontal (personas con ingresos similares pagan porcentajes muy diferentes), lo que genera un fuerte incentivo a la informalidad. Veamos por qué. El siguiente gráfico muestra qué porcentaje de su ingreso pagan los trabajadores según si son asalariados, monotributistas o autónomos, siempre comparando el mismo nivel de ingresos (considerando las escalas del monotributo). Por ejemplo, un monotributista de la categoría G (equivalente a un ingreso de hasta $800.000 mensuales), paga cerca del 3% de su ingreso, mientras que un asalariado más del 20% y un autónomo más del 30%. Este diseño no solo es totalmente desigual, sino que estimula comportamientos contrarios a la formalidad. Por un lado, un trabajador puede preferir ser monotributista antes que asalariado para pagar menos impuestos y tener un mejor salario de bolsillo, con el costo de contar con menores prestaciones en términos de derechos laborales: aguinaldo, indemnización, seguro médico, ART y jubilación, entre otras. Por otro lado, los monotributistas de la escala más alta hacen lo imposible por no excederse del límite para no saltar al régimen general de los autónomos, porque la diferencia no sólo en términos de complejidad sino especialmente de alícuota es abismal. Así, en muchos casos un monotributista puede preferir no hacer un trabajo para no pasarse de la escala máxima (un claro caso de distorsión) o bien hacerlo en negro (un claro caso de evasión). Además, tanto autónomos como monotributistas se jubilan con la mínima, cuando sus aportes (sumando aportes personales e impuestos) son muy diferentes. Finalmente, las alícuotas del monotributo no solo son muy bajas, sino también regresivas, ya que la categoría A (de menores ingresos) paga el porcentaje más elevado. En resumen, el nuevo diseño del sistema de impuestos a los ingresos en la Argentina debería tener todo esto en cuenta para generar los incentivos correctos y basar el sistema tributario en estos tributos que son de los más progresivos y menos distorsivos. En los últimos días circuló un nuevo proyecto de ley que mandaría el Ejecutivo al Congreso para restituir la cuarta categoría del impuesto a las ganancias (con el nombre de impuestos a los ingresos personales), así como para ampliar las escalas del monotributo. Por el lado de ganancias, si bien se plantearía un aumento más gradual de las alícuotas, el impuesto volvería a alcanzar a no mucho más del 10% de asalariados de mayores ingresos, es decir, no se ampliaría la base de manera sustancial con respecto a la existente hasta septiembre. En relación al monotributo, se ampliarían las escalas, pero no se aumentarían las alícuotas de manera significativa. En resumen, los cambios restituyen la situación existente hasta septiembre pasado, pero no la mejoran de forma relevante. |

|

| Entonces qué ¿Qué deberíamos hacer entonces para dotar a nuestro sistema tributario de progresividad? En primer lugar, restituir la cuarta categoría del impuesto a las ganancias, preferentemente con el nombre de impuestos a los ingresos, así nos ponemos a discutir sobre el contenido de las propuestas y no de cuestiones semánticas. Al restituir el impuesto es necesario diseñarlo de manera progresiva. Para ello, el mínimo no imponible debe ser menor a lo que estamos acostumbrados en Argentina. Es comprensible que las personas que tienen ingresos por debajo del mínimo no imponible que regía hasta septiembre no se sientan muy cómodas con esta propuesta, porque posiblemente su situación económica se haya deteriorado junto con la del promedio de la economía. Pero hay que tener en cuenta que, aún antes de eliminar la cuarta categoría y poner el impuesto sobre los mayores ingresos, el mínimo no imponible excluía del pago a personas con ingresos muy por encima del promedio de la población, lo que además es muy elevado en términos internacionales. El siguiente gráfico, que se desprende de esta excelente nota de Cetrángolo, Folgar y Morán, muestra que hasta septiembre en Argentina se comenzaba a pagar el impuesto cuando se cobraba más del doble del ingreso promedio de la economía. En cambio, en la mayor parte de los países se lo hace cuando se cobra menos que el ingreso promedio e incluso alrededor de la mitad en los casos de Brasil, Uruguay y el promedio de la OECD (en donde, en el 70% de los países no tiene siquiera mínimo no imponible). |

|

| El gráfico también muestra lo rápido que se pasa en Argentina de empezar a pagar el impuesto a pagar la alícuota máxima (los puntitos celeste y naranja están muy juntos). En otras palabras, prácticamente todas las personas que pagaban el impuesto lo hacían en la alícuota marginal más elevada (35%). Para dotar al impuesto (y al sistema tributario en general) de progresividad es necesario no solo bajar el mínimo no imponible sino también que las alícuotas vayan aumentando de manera mucho más gradual. Para ello, en Fundar hicimos, junto a Agustín Lodola y Cynthia Moskovits, una propuesta de reforma tributaria integral, federal y armónica publicada hace algo más de un mes, en donde proponemos que se restituya el impuesto unificándolo con aportes personales (que lo pagan casi todos los asalariados formales), dado que ambos tienen la misma base imponible. Así, se permitiría: ampliar la base de contribuyentes de este tributo unificado; bajar el mínimo no imponible; que las personas de ingresos más bajos paguen menos que el 11% actual de aportes; y hacer mucho más gradual el incremento de las alícuotas. En pocas palabras, hacer al impuesto más progresivo. Con respecto al monotributo, es necesario ampliar las escalas que quedaron muy restrictivas por efecto de la inflación y de la imperfecta actualización. Eso mismo estaría considerado en el proyecto de ley que el Ejecutivo mandaría al Congreso en los próximos días. Pero la ampliación de las escalas sería bastante menor a la que se proponía en el anterior proyecto de ley que se retiró. Además, junto con la ampliación de las escalas, es necesario aumentar las alícuotas y aquí ambos proyectos de ley se quedan muy cortos. De este modo, la desigualdad horizontal entre asalariados, autónomos y monotributistas no hace más que profundizarse. Lo óptimo sería una estructura de alícuotas que en las escalas más elevadas se acerquen a la presión sobre los autónomos. Así, no solo se haría mucho menos nocivo el pasaje de régimen, sino que en algunos casos incluso el contribuyente podría decidir pasar al régimen general para aprovechar las deducciones. En definitiva, no se puede pensar a los tributos sobre los ingresos laborales de las personas de manera aislada, sino más bien como parte de un sistema interconectado. Esto significa que, si queremos volver a crecer, necesitamos bajar la inflación. Si queremos bajar la inflación, necesitamos que los gastos del Estado se financien con impuestos y no con emisión. Si queremos que ese financiamiento sea progresivo, necesitamos contar con un sistema de impuestos a los ingresos laborales de las personas bien diseñado, de base amplia, aumento gradual de alícuotas y equitativo entre los diferentes regímenes. Y si no queremos volver a pagar ganancias, entonces digamos todo: tampoco queremos una sociedad próspera e igualitaria. Hablando de sociedad próspera e igualitaria, otra condición necesaria para ello es contar con medios de comunicación independientes. Cenital es uno de ellos y eso es posible gracias al generoso aporte de nuestros Mejores amigos. Te invitamos a formar parte. Bonus Track Para quienes quieran profundizar en cuestiones tributarias y en particular de impuesto a la renta de las personas físicas, les recomiendo esta publicación de CEPAL. Para seguir hablando de sociedades prósperas e igualitarias desde un ángulo complementario, este documento de la autoría de Martín Trombetta y María Fernanda Villafañe que acaba de publicar Fundar analiza la movilidad social de la Argentina. Por último, pero no por eso menos importante (sino más bien todo lo contrario), te recomiendo esta breve publicación de El Gato y la Caja con respecto a cómo se calculan 30.000 desaparecidos. Si no fueron 30.000, fueron más, no menos. ¡Nunca más! Guido Zack | Cenital |