- Es la primera reducción que realiza la entidad desde mayo pasado.

- Dijo que es por la desaceleración de la inflación.

El Banco Central anunció este viernes una baja de la tasa de política monetaria. Después de seis meses de no tocar la tasa de referencia, el Directorio de la entidad dispuso reducir de 40% a 35% la TNA (tasa nominal anual). También bajó la de los pases activos de 45% a 40% de TNA.

En el bolsillo de la gente, esto implica que bajarán los rendimientos de los depósitos a plazo fijo y billeteras virtuales (que estaban entre del 30% al 42%).

“La decisión del BCRA se fundamenta en consideración del contexto de liquidez, de la baja observada en las expectativas de inflación manifestadas tanto en el REM como en los niveles implícitos en el mercado secundario de títulos, y en el afianzamiento del ancla fiscal“, dijo el organismo en un comunicado.

Con la inflación de octubre estimada en torno a 3% o hasta por debajo para algunas consultoras, la tasa de 40% anual había quedado alta (3,33% mensual). La tasa real positiva sumada al dólar planchado está incentivando el denominado “carry trade” o bicicleta financiera, que consiste en vender dólares para ganar con las tasas en pesos aprovechando que se pueden recomprar las divisas al mismo valor que se vendieron.

Ahora la baja de la tasa a 2,91% mensual le quita atractivo a esta operación, aunque sigue siendo positiva en dólares. La tasa efectiva anual (TEA) queda en 41,19%.

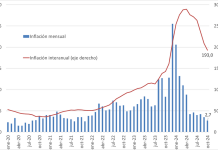

La última baja de la tasa se había dado en mayo. Este “parate” de seis meses contrasta con la estrategia de los primeros meses del Gobierno. Cuando asumió Javier Milei, la tasa estaba en 133%. Luego, la bajó a 100% en febrero y a 80% en marzo. El 10 de abril la redujo a 70% y 15 días después, a 60%. El 2 de mayo el BCRA la bajó otro escalón, a 50% y desde el 14 de mayo había quedado en 45%.

“Las tasas de las Lecaps (más largas) ya venían bajando. La baja de la tasa de referencia (LeFi) impacta en las tasas más cortas, como las cauciones. Si no se baja el crawling peg (la tasa de devaluación mensual del dólar vs el peso) al mismo tiempo que la tasa de LeFi, esas tasas más cortas hacen que el diferencial de rendimiento en dólares se achique. Ahí el riesgo viene por el lado de que algún inversor piense que ese menor rendimiento no justifica este riesgo y decida desarmar posiciones”, opina Gabriel Caamaño, de la consultora Outlier.

Gustavo Neffa, de Research for Traders, también cree que se viene una baja de la devaluación mensual del peso, que el Gobierno fijó en 2% desde que asumió. “Creo que el Gobierno va a ir bajando la nominalidad de la economía. Esto (la baja de la tasa) es un paso. El segundo va a ser bajar el crawling peg de 2% a quizá el 1,5%, no sé si de manera gradual o directamente con un recorte de esa tasa de devaluación. No creo que se termine el carry trade con esto”.

Pedro Siaba Serrate, de PPI, sostiene que la decisión oficial “es lógica dentro del plan del Gobierno”. Y agrega: “Desde nuestro punto de vista, creemos que la curva de Lecaps ya había priceado (es decir, estaba implícito en el precio) parcialmente parte de esta baja de tasas”.

En términos más financieros, el analista asegura que “si observamos el spread de TEA entre la tasa de política monetaria y la Lecap a un mes, vemos que, para volver a replicar esta diferencia en magnitud, la TEM de las letras cortas deberían ubicarse en el rango de 3,10/3,15%. De esta manera, creemos que las Lecaps deberían recortar entre 20/25 puntos básicos respecto del cierre del jueves”.

En la primera rueda de septiembre, los bonos en dólares se recuperaron tras las caídas de los últimos tres días, lo que permitió que el riesgo pías bajara a 955 puntos básicos, tras haberse acercado a los 1.000 en la jornada previa.

El Banco Central empezó noviembre con la misma racha compradora que viene mantuvo en los últimos tres meses. Esta vez se llevó US$ 52 millones, en un mercado que sigue impacto por el efecto del blanqueo y el crecimiento de los depósitos en dólares.

NE/Clarín